Bekanntgabe eines Steuerbescheids

Inhaltsverzeichnis

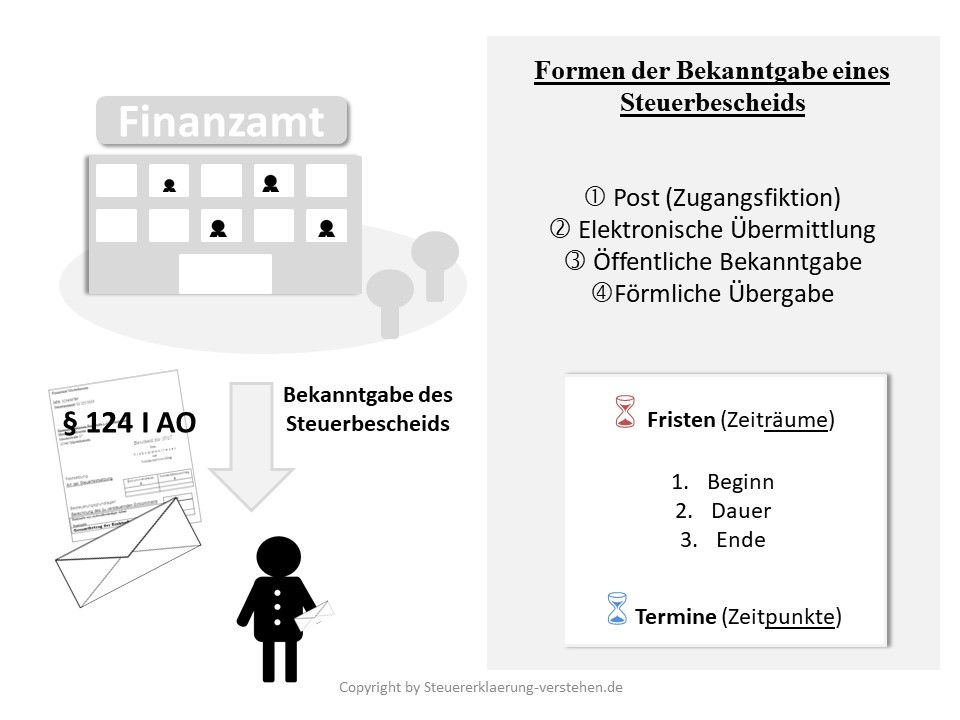

Ein Steuerverwaltungsakt muss hinreichend bestimmt sein (§ 119 I AO) und demjenigen, für den er bestimmt ist, bekannt gegeben worden sein (§ 124 I AO).

Ein VA kann hinsichtlich seiner Form schriftlich, elektronisch, mündlich oder in anderer Weise (zum Beispiel durch konkludentes Verhalten) erlassen werden.

Der § 122 II bis V AO nennt vier Formen der schriftlichen Bekanntgabe:

- Post mittels gewöhnlichem Brief (Zugangsfiktion),

- elektronische Übermittlung (§ 122 IIa AO),

- öffentliche Bekanntgabe (§ 122 III AO),

- Zustellung mittels förmlicher Übergabe (§ 122 V AO).

Bei der Bekanntgabe des Steuerbescheids ist zwingend auf die im Gesetz genannten Fristen zu achten. Unter Fristen versteht man bestimmte, abgrenzbare und genau bestimmbare Zeiträume (§ 108 AO). Zu unterscheiden sind die Fristen von den Terminen. Termine sind Zeitpunkte, an denen eine Handlung vorzunehmen ist.

Für die Berechnung von Fristen gilt der § 108 AO. Dieser verweist auf die Fristenregelungen des Bürgerlichen Gesetzbuches (BGB) der §§ 187 bis 193.

Bei der Berechnung von Fristen sind immer drei Schlagworte wichtig:

- Beginn (Beginnfristen/Ereignisfristen)

- Dauer (Zeiträume: Tage/Wochen/Monate)

- Ende (Fristdauer).

Bekanntgabe eines Steuerbescheids im Überblick