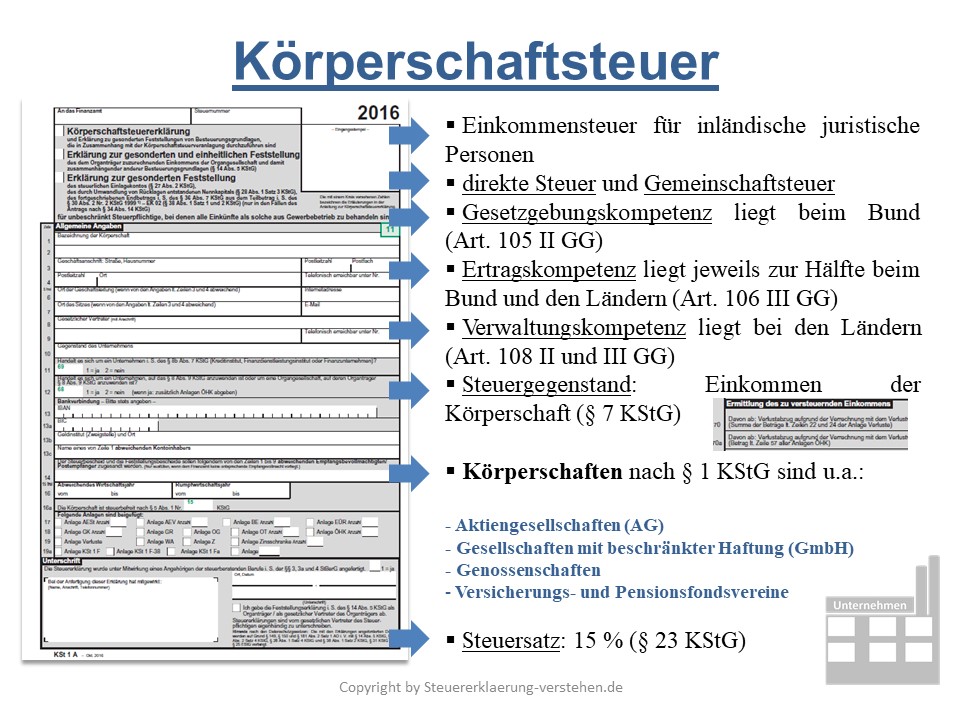

Körperschaftsteuer

Die Körperschaftsteuer ist eine besondere Form der Einkommensteuer für inländische juristische Personen (z.B. AG, GmbH, EG), andere Personenvereinigungen (z.B. Vereine), die keine Mitunternehmerschaften sind oder Vermögensmassen (z.B. Stiftungen).

Besteuert wird das Einkommen der Körperschaft, welches auf Grundlage der Steuerbilanz ermittelt wird. Die Körperschaftsteuer ist eine direkte Steuer, weil der Steuerschuldner (Körperschaft) die Steuerlast selbst trägt. Zudem handelt es sich um eine Ertragsteuer.

Kompetenzverteilung bei der Körperschaftsteuer

Gemäß Art. 106 III Grundgesetz (GG) steht dem Bund und den Ländern das Aufkommen der Körperschaftsteuer gemeinsam zu. Aus diesem Grund wird sie auch als Gemeinschaftsteuer bezeichnet. Der Bund hat nach Art. 105 II GG die Gesetzgebungskompetenz und die Länder haben nach Art. 108 II GG die Verwaltungskompetenz. Die Länder werden im Auftrag des Bundes tätig für den Anteil der Körperschaftsteuer, der dem Bund zusteht (Art. 108 III GG).

Die Rechtsgrundlagen für die Körperschaftsteuer sind das Körperschaftsteuergesetz (KStG), die Körperschaftsteuer-Durchführungsverordnung (KStDV) und die Körperschaftsteuerrichtlinien (KStR). Für das Körperschaftsteuerrecht gelten zudem die Grundsätze des Einkommensteuergesetzes (EStG). Dies betrifft insbesondere die Gewinnermittlung und die Veranlagung der Steuer.

Was ist die Körperschaftsteuer?

Entwicklung der Körperschaftsteuer

Nach 1871 (GrĂĽnderzeit) setzte die steuerliche Erfassung der Kapitalgesellschaften zum ersten Mal ein. Im Jahre 1913 mussten Aktiengesellschaften dann erstmals Einkommensteuer (auch Wehrbeitrag genannt) zahlen.

Mit der Erzbergerschen Steuer- und Finanzreform wurde dann 1920 die erste reichseinheitliche Körperschaftsteuer eingeführt. Der damalige Steuersatz betrug 10 Prozent und erreichte 1946 seinen Höhepunkt mit 65 Prozent.

Steuertatbestand und Körperschaftsteuerakteure

Die Körperschaftsteuer besteuert das Einkommen der Körperschaft (§ 7 KStG). Damit ist der Gewinn des Unternehmens nach Berücksichtigung von nicht abziehbaren Aufwendungen und steuerfreien Einnahmen gemeint.

Steuerschuldner ist die Körperschaft (juristische Person).

Als unbeschränkt körperschaftsteuerpflichtig sind alle Rechtsformen (Körperschaften) gemäß § 1 KStG anzusehen. Voraussetzung ist, dass die Unternehmen ihre Geschäftsleitung oder Sitz im Inland haben.

Zu diesen Rechtsformen gehören:

- Kapitalgesellschaften (insbesondere Europäische Gesellschaften, Aktiengesellschaften, Kommanditgesellschaften auf Aktien, Gesellschaften mit beschränkter Haftung);

- Genossenschaften einschließlich der Europäischen Genossenschaften;

- Versicherungs- und Pensionsfondsvereine auf Gegenseitigkeit;

- sonstige juristische Personen des privaten Rechts;

- nichtrechtsfähige Vereine, Anstalten, Stiftungen und andere Zweckvermögen des privaten Rechts;

- Betriebe gewerblicher Art von juristischen Personen des öffentlichen Rechts.

Der Steuersatz beträgt 15 Prozent auf das zu versteuernde Einkommen (§ 23 KStG). Zudem kommt noch der Solidaritätszuschlag hinzu. Dieser beträgt 5,5 Prozent vom Steuerbetrag. Insgesamt ergibt sich somit ein Steuersatz von 15,825 Prozent.

Beispiel: Die Muster-AG hat ein zu versteuerndes Einkommen von 100.000 Euro. Die Steuer darauf berechnet sich wie folgt:

|  Körperschaftsteuer in Höhe von 15 % auf 100.000 Euro |  15.000 Euro |

|  + Solidaritätszuschlag in Höhe von 5,5 % von 15.000 Euro |  825 Euro |

| Â Steuerbelastung | Â 15.825 Euro |

Die Körperschaftsteuer-Erklärung ist die Grundlage für die Veranlagung. Anders als etwa bei der Umsatzsteuer werden keine Voranmeldungen für die Körperschaftsteuer abgegeben. Die Feststellung erfolgt einzig durch die Abgabe der Steuererklärung und anschließenden Veranlagung durch das Finanzamt. Das Unternehmen ist jedoch verpflichtet, Vorauszahlungen bis zur endgültigen Festsetzung der Körperschaftsteuer zu leisten.

Körperschaftsteuer – Definition & Erklärung – Zusammenfassung

Zusammenfassend sind die folgenden Punkte für die Körperschaftsteuer festzuhalten:

- KSt ist die Einkommensteuer fĂĽr juristische Personen

- Besteuerung erfolgt auf das Einkommen der Körperschaft

- sowohl direkte Steuer als auch Gemeinschaftsteuer

- Steuerschuldner ist die Körperschaft

- Steuersatz beträgt 15 %